MUP Week25自己投資の必要性part2 fin.

前回の続きです。

インフレになっているのに何故給料上がらないのでしょうか?

日銀の決算貸借対照表では27兆円以上をETF(日経)に費やしているのです。

日銀の株保有率のうち55%は国が所有しており言ってしまえば政府の銀行です。

更に日銀は毎年6兆円株を買うことを宣言しており、これにより企業の株価はみるみる上昇し、投資家たちも株を購入します。この結果、投資家が引くのか、日銀が引くのかとの戦いになりお互いが引くのを待っている状態になります。

企業側の視点:

株価の上昇により、いつ株価が暴落することを恐れています。

- 1990年日経バブル

- 2000年ITバブル

- 2008年リーマンショック

- 2020年????

大体、10年程度の間隔で株価の暴落が起きています。

そして実際にコロナショックによる暴落が今現在既に起きています。

・・・企業側の心理としては従業員の給料上げている場合ではなく、人員不足だけど固定費は増やせない・・・・・

それ故に海外進出や投資を行い、海外売上比率を高めています。更に事実上は株価の上昇に伴って利益も得られています。しかし、その資金をもしもの時に備え続けていた結果、

内部留保は460兆円にまでになっています。

この事情から私達の給料は上がらないのです。

政府側の視点

政府側としては株価上がっているのに何故、給料上げないのかな?雇用も進まないな?

と思うわけです。そこで国は

- 最低賃金上げなさい

- 長期派遣は賃金あげるか、雇用しなさい

- 雇用後は70歳まで面倒見なさい

その結果

企業側としては・・・

バブルリスクに怯えて今のうち切れる人材は切っておきたい、そしてなるべく採用はしない、

採用するとしても老人は採用しない、出来るだけ老人も切っておきたい

こういった流れになるわけです。

年金について

さて続いては年金についてです。皆さんは年金は保険式だと思いますか?積み立て式だと思いますか?

答えは保険式です。

今払っている年金は現在の老人たちに払っているわけです。

一般的な保険では保険入会者から定期的にお金を受け取り、ここでのリスクは死ぬことです。

死ぬことにより保険会社からお金が払われる仕組みです。

一方で年金は長生きすることがリスクなわけです。長生きされればされる程、国民が払っていかなければならなくなるわけです。いわゆるロケット鉛筆式です。

実際に人口的に見て、年少人口より生産年齢人口が遥かに多くなっています。

そしてある研究では80代の人は3100万円もらえるのに対して

20代は-1900万円損をするという結論になっています。

つまり、年金は払ってもそれ以上は返ってきません。

年金はもらえないことはありませんが、

いつもらえるのか?いくら貰えるのかは保証されていません。

では就職してどのくらい稼げたらいいのか

この質問に対しての回答で人々の気持ちも貧しくなってきています。景気というのは人の気持ちです。つまり、消費しようとする気持ちが無ければ経済は回りません。

| 平成元年入社 | 平成生まれ |

|---|---|

| 1000万円=41% | 400万円=46% |

| 1500万円=8% | 500万円=12% |

| 800万円=8% | 1000万円=8% |

実際の実態調査では20代の貯蓄ゼロの割合は60%以上

100万以下は80%

その結果・・・・

国としてはあれ?これちょっと若者に年金制度任していられないよね?

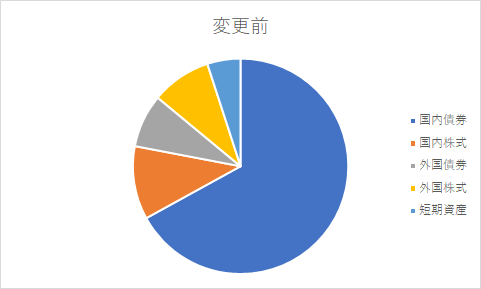

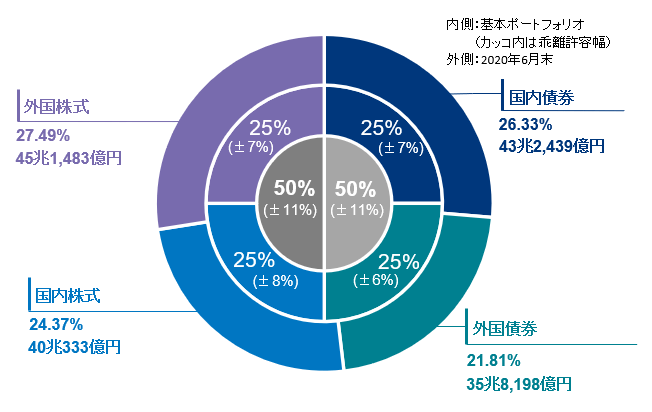

じゃあ、お金を投資に回そうという話になります。

リターン大リスク大

- 債権

- 投資信託

- ヘッジファンド

- 株式

- 先物

リターン小リスク小

ポートフォリオの割合がリスクの小さいものから大きいものになっていきます

それは明らかに国が焦っている証拠です、

変更後が次のようなポートフォリオになりました。

見てわかる通り、リスクの高い投資が四分の一を占めています。

実際に2018年10月から12月の間で15兆円の損失がありました。

未来投資会議:内閣の経済政策を決める最高会議

・・・人生は100年時代です。70歳まで働いて下さい。年金受給は選べます。金額は保証しませんが・・・・

時代とともに国と国民の約束は徐々に変化し始めています。年金受給の収入基準は二転三転しています。

国が国民の老後を面倒見られなくなってきている今、国は企業に国民の老後を押し付けようとしています。

その結果、企業は雇えば雇う程、リスクが高まるわけです。その為、今のうち切っておこうとなり、業績問わず早期退職者を募集しています。

されています。現にコロナの影響も相まって派遣切りが顕著になり、大勢の人がリストラされています。

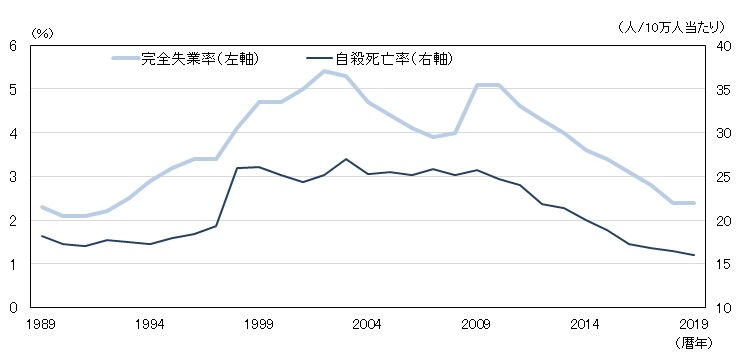

自殺率と失業率の相関関係

失業率と自殺率は完全に相関関係があります。この現状を重く受け止めなければいけません。

中間層の消失!!??

今後、日本は中間層が少なくなります。これからは年収600万以上の人と200万以下の人に分かれていきます。

消費税増税、バブル崩壊、少子高齢化、子供の教育

こういった課題があるにもかかわらず政治家は給料は下がらず、国会中に居眠りやらワニの動画を見たり・・・・おかしいですよね?

日本こそがある意味共産主義国なのではないでしょうか?

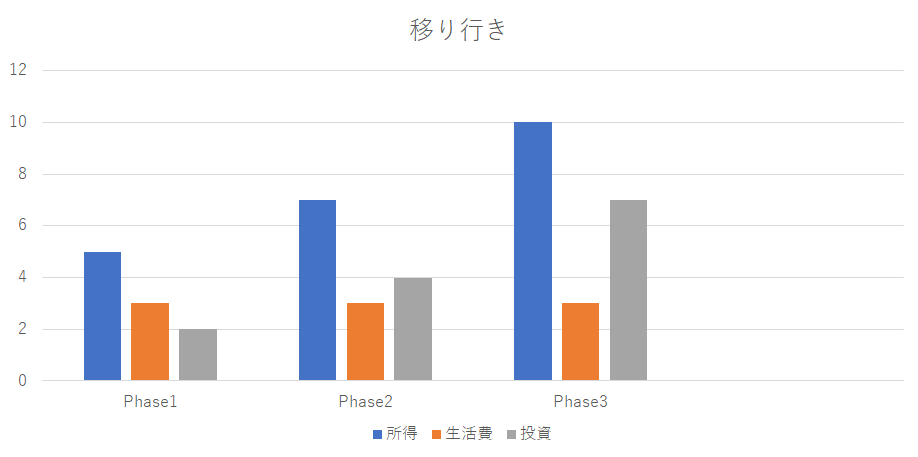

最後に:フェーズの移行

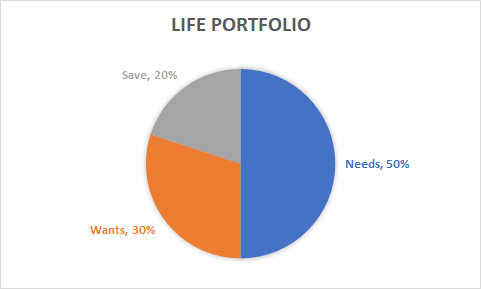

ここにおけるフェーズ1をどれだけ加速させるかが重要です。

1.まずは所得を上げて生活費以上の所得をもらう

2.その余分になった所得を投資に回す

3.投資で返ってきた配当と所得で更に投資

4.最終的には所得なしで配当のみで生活

最低月30万有れば生きていけます。

月に30万の安定配当(3%程度)を目指すのであれば1.2億円が必要になります。

今回は以上です。

ご精読ありがとうございました。次回はWeek26人脈投資 についてです。